На какой системе ИП заплатит меньше всего налогов.

Чтобы не переплачивать, предприниматели выбирают систему налогообложения для ИП еще при регистрации. Те, кто этого не делают, остаются на ОСНО. А это высокие ставки и сложная отчетность — подойдет не всем. Грамотные ИП сразу переходят на спецрежимы — они помогают экономить на налогах и зарабатывать больше. Разбираемся, какую систему налогообложения выбрать для ИП, чтобы платить меньше.

При выборе режима нужно правильно заполнить уведомление в ИФНС — иначе не примут. Его и другие документы для регистрации бизнеса Dokia подготовит за 5 минут. Без ошибок и бесплатно. Пользуйтесь.

Как понять, какая система налогообложения для ИП выгоднее

Будущий налоговый режим напрямую зависит от нашего бизнеса. Когда выбираем систему налогообложения для ИП, мы смотрим на 4 вещи.

Чем мы будем заниматься. Спецрежимы всегда имеют какие-то ограничения. На некоторых эти ограничения касаются и видов деятельности:

- Выбрать ЕСХН смогут только производители С/Х–продукции.

- По патентной системе работают ИП, бизнес которых входит в круг определенных видов деятельности — в НК указано 80 бизнесов, плюс региональные.

- УСН предназначен почти для всех, тут минимум исключений. Но у него есть другие ограничения.

Сколько планируем зарабатывать. Второй момент при выборе системы налогообложения для ИП — будущий доход. Чем больше мы будем зарабатывать, тем меньше у нас вариантов.

- Если мы заработаем за год больше 2,4 млн рублей — не сможем применять НПД.

- Если больше 60 млн рублей — не сможем работать на патенте.

- Если больше 150 млн рублей — нельзя работать даже на упрощенке, останется только ОСНО.

Будем ли нанимать работников. Если да, то сколько. Сотрудники — еще одно ограничение. Чем их больше, тем меньше у нас выбор. Например, лучшая система налогообложения для ИП по ставкам налога — НПД. Но на ней нельзя нанимать сотрудников.

- Если у ИП работает больше 15 человек, он не сможет работать на патенте.

- Если больше 100 — будет недоступна и упрощенка.

- Если больше 150 — нельзя применять даже ЕСХН.

Кто наши будущие партнеры. Для крупных предприятий важно возмещение по НДС. Чтобы его получать, они обычно выбирают контрагентов на ОСНО — те смогут выставлять им счета–фактуры, в которых выделен НДС.

Есть и другие моменты: сложность отчетности, размер ставок, возможность совмещения с другими режимами. Не получится однозначно сказать, какая система налогообложения лучше для ИП. Но мы поможем выбрать самую удобную, с учетом вашего бизнеса.

Какие системы налогообложения подойдут для ИП в 2022 году

Всего их 5: ОСНО и 4 спецрежима — УСН, ПСН, НПД и ЕСХН. Разберем их в порядке убывания, сначала — самые популярные. А еще приведем примеры и так поймем, какая система налогообложения для ИП выгоднее всего.

Как работать на УСН

Считается, что «упрощенка» — выгодная для ИП система налогообложения. Обычно на нее переходят сразу при регистрации или в течение 30 дней после. Иначе ИП сможет выбрать УСН только в следующем календарном году (п.п. 1, 2 ст. 346.13 НК).

Виды бизнеса. Все, кроме некоторых ограничений. Например, нельзя перейти на упрощенку, если производишь подакцизные товары — табачную продукцию, дизельное топливо и другие (п. 3 ст. 346.12 НК). Ориентирован на представителей малого и среднего бизнеса

Ограничения. Работать на упрощенной системе налогообложения в 2022 году ИП сможет, если:

- На него работает меньше 100 человек.

- Его годовой доход и стоимость основных средств меньше 150 млн рублей.

- Он не применяет параллельно ЕСХН.

Какие налоги нужно платить. На УСН только один налог — на доходы. Можно выбрать один из двух способов, как его считать (ст. 346.20 НК):

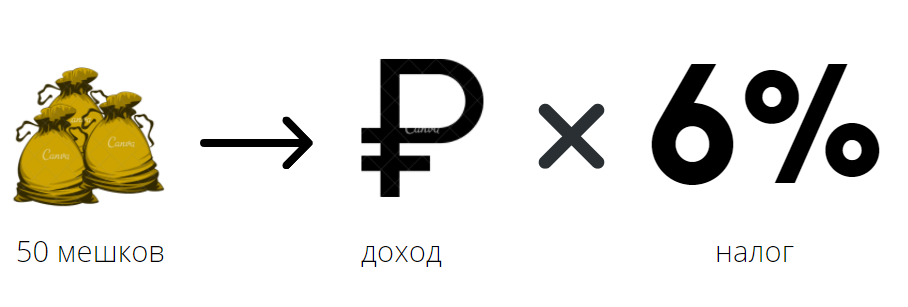

1. «Доходы» — ставка 6%. Допустим, мы продали 50 мешков зерна, заработали 200 тыс. рублей. Выручка — наш доход, с него нужно уплатить 6%. Если мы платим страховые взносы на себя и сотрудников, налоговую базу можно уменьшить на эти расходы.

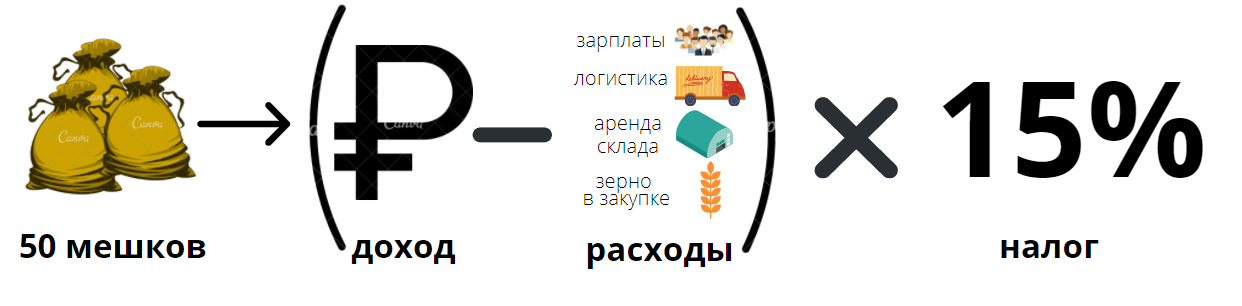

2. «Доходы минус расходы» — ставка 15%. Ее нужно платить с разницы между доходами и расходами. Допустим, мы продали 50 мешков зерна. Выручка — наш доход. Стоимость зерна в закупке, зарплата сотрудников, аренда склада, логистика — это все наши расходы. Мы вычитаем их из нашего дохода. 15% от результата — наш налог по УСН.

Второй режим выгодно применять ИП с регулярными расходами, объем которых больше 60% от общей выручки. Например, если мы постоянно продукты для производства домашней выпечки или кофе для кофейни.

А еще для режима «доходы минус расходы» есть минимальный налог — 1% от дохода. Сначала ИП считает налог по стандартному алгоритму. Затем считает 1% от дохода. Какая сумма больше — ту он и платит в бюджет (п. 6 ст. 346.18 НК).

Обратите внимание

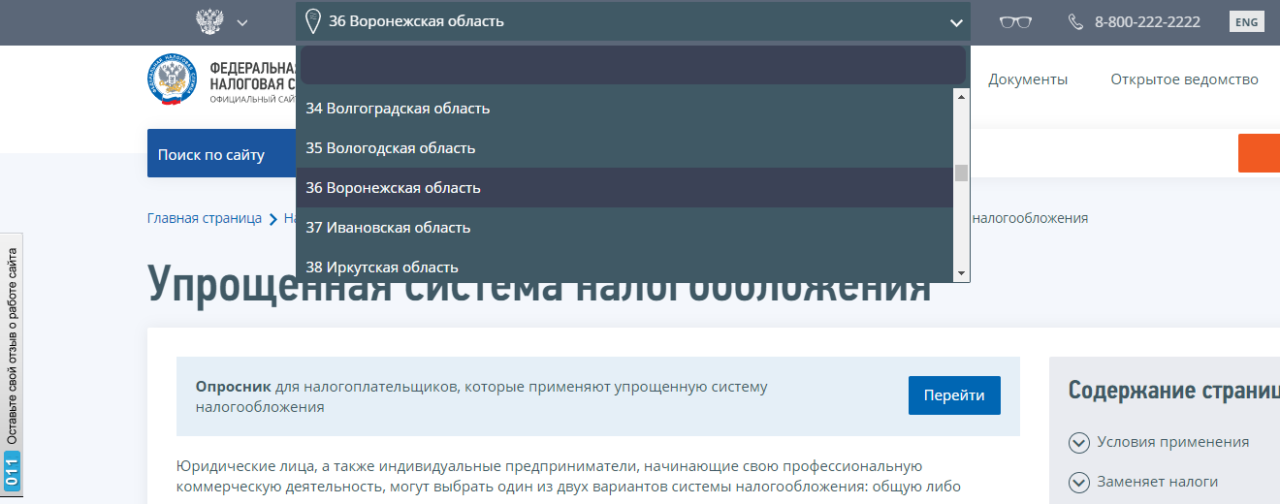

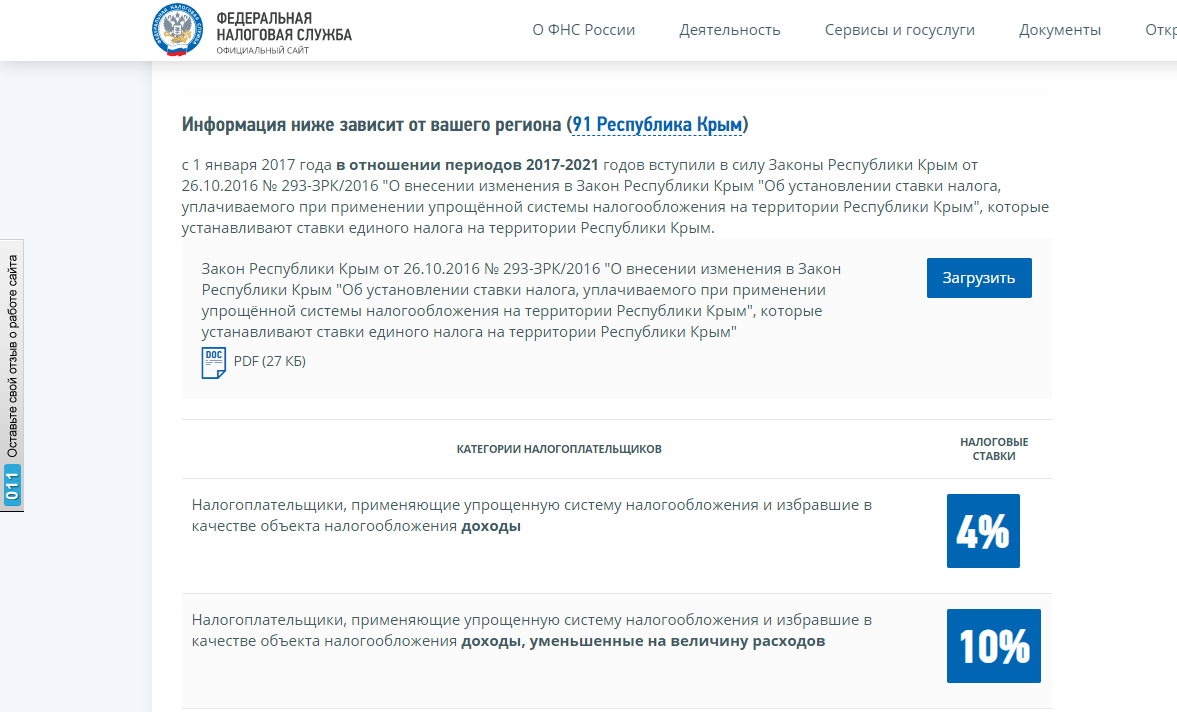

В регионах ставки для отдельных категорий ИП могут уменьшать. Узнать особенности своего региона можно на сайте ФНС: нужно выбрать в верхней части сайта свой регион. Ставки для выбранного субъекта будут в конце страницы.

Например, в Воронежской области ИП, которые предоставляют образовательные услуги и применяют УСН «Доходы», платят налог от 0 до 5%. А в Крыму ставки снизили вообще для всех ИП. Вместо 6 % и 15% применяются ставки в 4% и 10% соответственно.

Как платить налог. Авансовыми ежеквартальными платежами (ст. 346.21 НК). Его рассчитывают исходя из фактически полученных доходов по итогам истекшего квартала, а по итогам года пересчитывают

Отчетность. Декларация. Ее нужно подавать ежегодно до 30 апреля.

Когда УСН — лучшая система налогообложения для ИП?

Когда ИП имеет большой штат работников — больше 15 человек, получает относительно крупный доход и из-за ограничений не имеет возможности применять другие спецрежимы.

Как работать на ПСН

ПСН — это льготный режим с региональными особенностями. Когда выбираем патентную систему налогообложения для ИП, мы покупаем право работать в определенной области и на определенный срок. В подтверждение нам выдают специальный документ — патент. Мы можем купить несколько патентов и заниматься сразу несколькими видами бизнеса. Но только там, где купили патент.

Виды бизнеса. В основном патент покупают, чтобы предоставлять населению какие-то услуги:

- Ремонтировать одежду или обувь.

- Изготавливать мебель на заказ.

- Продавать еду в магазинах.

- Перевозить грузы или людей в такси.

- Фотографировать свадьбы.

- Лечить животных.

- Проводить экскурсии.

- Ремонтировать автомобили или помещения.

- Устанавливать пластиковые окна, стеклить балконы.

- Продавать еду в кафе или ресторанах.

- Сдавать в аренду жилье.

- Досматривать детей, стариков и т.д.

Всего 80 видов деятельности (п. 2 ст. 346.43 НК). Регионы могут расширять этот перечень.

Ограничения. Для ИП выбор патентной системы налогообложения допустим, если:

- На него работает меньше 15 человек.

- Площадь торгового зала или зала для обслуживания меньше 150 м2.

- ИП не продает подакцизные товары.

- Суммарный годовой доход — до 60 млн рублей.

Какие налоги нужно платить. Фиксированная налоговая ставка — 6% (п. 1 ст. 346.50 НК). Но есть особенности — регионы могут уменьшать ставку вплоть до 0%. А сам налог считается не от реального, а от потенциально возможного дохода. Сколько реально заработал ИП неважно.

Принцип простой: власти в регионе смотрят на сферу деятельности, прикидывают, сколько в ней можно заработать, применяют к ней установленную ставку и считают стоимость патента. Поэтому сумма налога в разных регионах для одних и тех же видов деятельности будет отличаться.

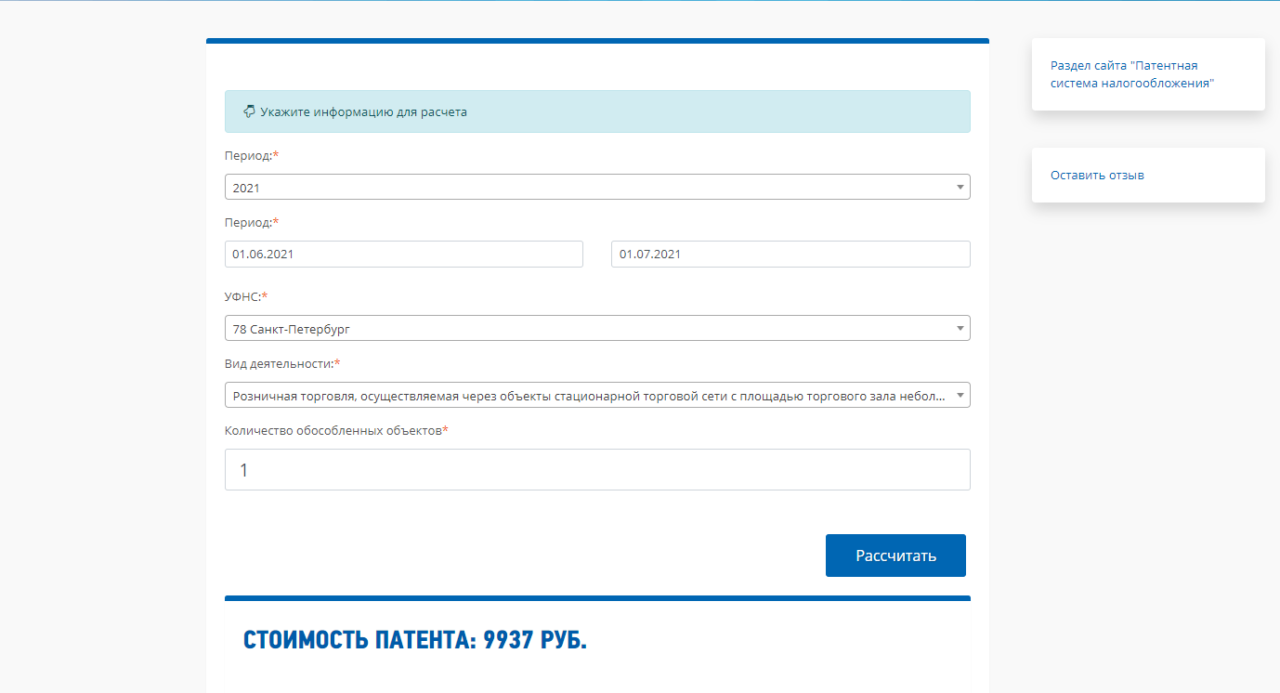

Допустим, мы открыли ИП, чтобы заниматься розничной торговлей в магазине, площадью до 50 м2. Мы решили купить патент:

- во Владикавказе — 4484 рублей/месяц;

- в Воронеже — 2803 рублей/месяц;

- в Севастополе — 2446 рублей/месяц

- в СПб — 9937 рублей/месяц.

Стоимость зависит от сезона, количества объектов, муниципального образования и других моментов. Узнать стоимость патента для себя можно на сайте ФНС: задаем период, регион, вид деятельности, другие данные и получаем цену патента.

Как платить налог. Заранее. Ничего самостоятельно рассчитывать не нужно — это делает ФНС. Мы только пишем заявление → забираем патент и начинаем работать → оплачиваем патент до окончания срока его действия.

Патент покупают на срок 1–12 месяцев. От длительности зависит порядок оплаты (п. 2 ст. 346.51 НК):

- 1–6 месяцев — уплачивают всю стоимость до окончания срока;

- 6–12 месяцев — уплачивают 33% в первые 90 дней, остаток — до окончания срока действия.

Отчетность. Ее нет. ИП на ПСН не заполняют и не подают налоговую декларацию (ст. 346.52 НК).

Когда ПСН — самая выгодная система налогообложения для ИП?

Когда его реальный доход больше, чем в своих расчетах предполагает ФНС. ПСН лучше всего подходит тем, кто предоставляет услуги. Еще это выгодно, если объем выручки зависит от сезона — можно купить патент на несколько месяцев, а в остальные работать по упрощенке.

Как работать на НПД

НПД — это налог на профессиональный доход, спецрежим для самозанятых. Его ввели в качестве эксперимента в нескольких регионах, но в 2022 году он действует уже во всей России. Часто эта система налогообложения лучше для ИП, чем какая либо другая: в ней минимальные ставки налога, не нужно делать страховые взносы, нет никакой отчетности. Даже ИП можно не регистрировать. Но есть много ограничений.

Виды бизнеса. Можно заниматься любой коммерческой деятельностью за некоторыми исключениями. Например, нельзя продавать подакцизные, маркируемые или любые другие товары, которые не были произведены самостоятельно. Еще нельзя добывать полезные ископаемые или работать курьером и принимать платежи от заказчиков (ст. 4 закона № 422–ФЗ).

Обычно НПД используют люди, которые самостоятельно указывают услуги или выполняют работы на заказ:

- ремонтируют сантехнику;

- занимаются с детьми;

- разрабатывают сайты;

- пекут и продают торты;

- делают маникюр на дому;

- делают ремонты в квартирах;

- проводят праздники и т.д..

Ограничения. Использовать НПД можно, если:

- У ИП нет наемных работников — все услуги и работы он выполняет самостоятельно, с помощью своего имущества (пп. 4 п. 2 ст. 4 закона № 422–ФЗ)

- Годовой доход ИП не будет больше 2,4 млн рублей (пп. 8 п. 2 ст. 4 закона № 422–ФЗ).

- ИП не планирует совмещать НПД с другими спецрежимами.

Какие налоги нужно платить. Единый налог с дифференцированной ставкой (ст. 10 закона № 422–ФЗ):

- 4% — для платежей, полученных от физлиц;

- 6% — для платежей, полученных от ИП, ООО и других.

Других налогов, включая страховые взносы, ИП на НПД не платит.

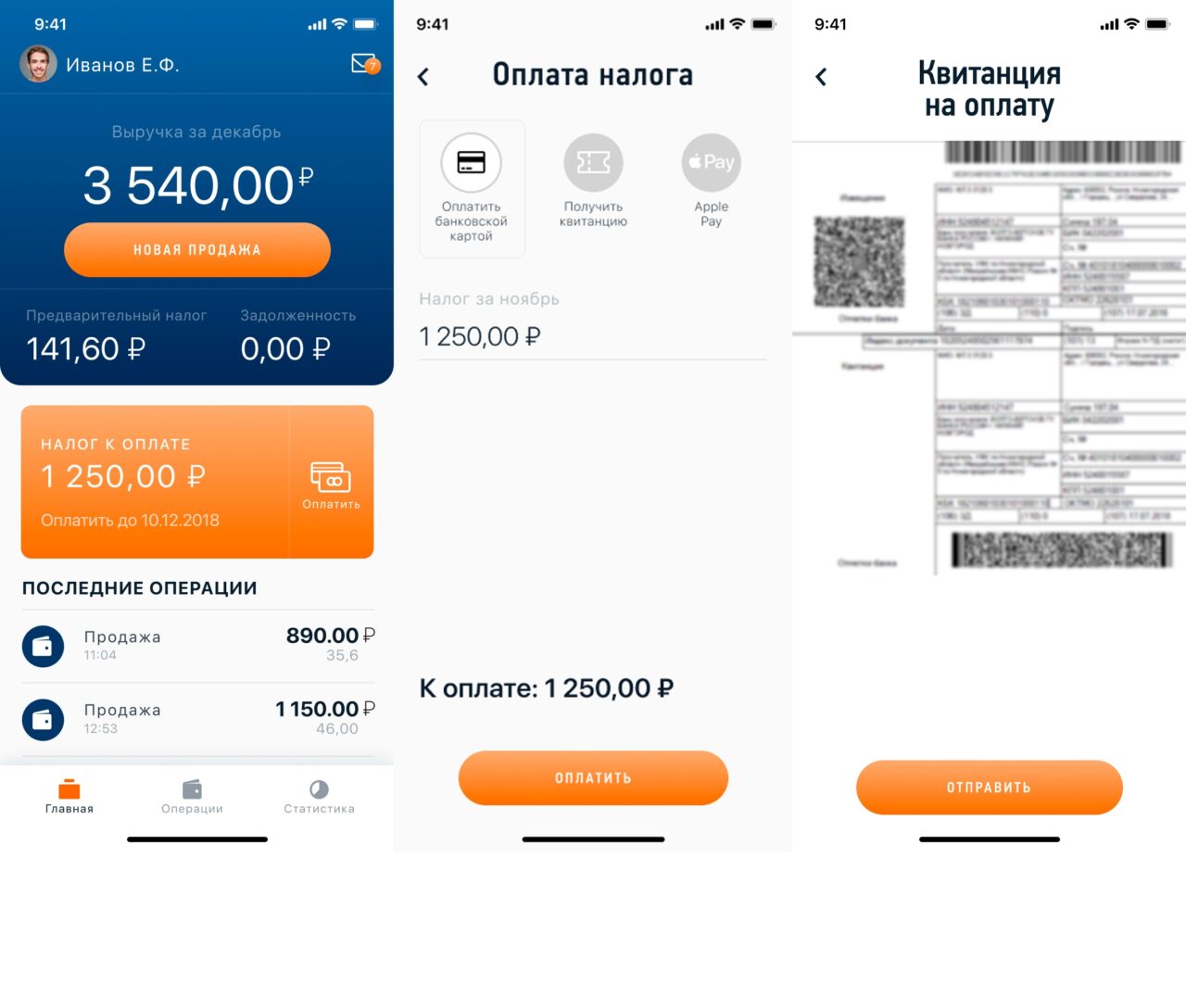

Как платить. Ежемесячными платежами по факту получения дохода, не позже 25 числа следующего месяца. Ничего самостоятельно рассчитывать не нужно: ИП указывает, сколько получил дохода и от кого в мобильном приложении, система сама формирует чеки и ежемесячно до 12 числа присылает уведомление с суммой налога (ст. 11 закона № 422–ФЗ).

Отчетность. Ее нет. Налоговую декларацию представлять не нужно (ст. 13 закона № 422–ФЗ). Связь с налоговой — только через мобильное приложение.

Когда стоит выбрать НПД как систему налогообложения для ИП?

Всегда, когда ИП сам оказывает услуги и получает за это не больше 2,4 млн в год. Работать на НПД выгодно и удобно — нет никакой отчетности и низкие ставки налога. А еще есть мобильное приложение, через которое можно зарегистрироваться и формировать чеки.

Не можете выбрать самостоятельно? попросите консультацию по налогам. Это бесплатно.

Как работать на ЕСХН

ЕСХН — налоговой режим для ИП, которые работают в лесном сельском хозяйстве: производят, перерабатывают и продают мясо и молоко, яйца и шерсть, держат рыбное хозяйство, засаживают поля, выращивают на продажу овощи и фрукты в промышленных масштабах. Полный перечень видов деятельности смотрите в Разделе «А» ОКВЭД–2, группировки 01 и 03.

Ограничения. Выбрать ЕСХН как систему налогообложения для ИП можно:

- Если прибыль от С/Х в общей массе доходов ИП превышает 70% (пп. 1 п. 2 ст. 346.2 НК).

- Если ИП одновременно производит, перерабатывает и реализует С/Х–товары.

Если засеваем поля, выращиваем зерно и продаем муку — можно применять ЕСХН.

Если покупаем муку, выпекаем и продаем хлеб — нет.

Какие налоги нужно платить:

- Единый налог по фиксированной ставке — 6% (ст. 346.8 НК). В регионах его могут уменьшить вплоть до 0%. Налоговую базу считают как разницу между доходами и расходами, как при УСН «Доходы минус расходы» (ст. 346.6 НК).

- НДС — 20%. Эту обязанность ввели в 2019 году. Но если сумма их годового дохода за 2021 год составит менее 70 млн рублей, а за 2022 и последующие — меньше 60 млн рублей, они имеют право на освобождение от НДС (абз. 2 п. 1 ст. 145 НК).

Как платить налог. Авансовым платежом за полугодие + налог по итогам года, с учетом авансового платежа. Рассчитать и заплатить налог по итогам года нужно не позже 31 марта следующего года.

Отчетность. ИП на ЕСХН ежегодно подает декларацию — не позже 31 марта следующего года (ст. 346.10 НК).

Когда ЕСХН — лучший налоговый режим для ИП?

Всегда, когда ИП — сельскохозяйственный производитель. Он может пользоваться низкой налоговой ставкой в 6% — как на УСН «Доходы», но применять ее к налоговой базе, уменьшенной на затраты — как на УСН «Доходы минус расходы».

Как работать на ОСНО

ОСНО — это базовая и самая громоздкая система. ИП придется платить НДС и НДФЛ, сдавать сложную отчетность, нанимать бухгалтера. Общую систему не нужно выбирать — ее назначат ИП автоматически, если через 30 дней после регистрации он не выберет никакой другой режим.

Виды бизнеса. Любые виды деятельности.

Ограничения. Нет ограничений по доходу или количеству работников.

Какие налоги нужно платить:

- Подоходный налог — 13% от дохода.

- НДС — 20% или 0,1%.

- Земельный, транспортный и налог на имущество, используемое в предпринимательской деятельности.

- Кроме них, ИП платит страховые взносы за себя и сотрудников.

Отчетность. Громоздкая и сложная. ИП на ОСНО:

- Подает декларацию по НДС — раз в квартал.

- Подает декларацию 3–НДФЛ — ежегодно.

- Ведут книгу учета доходов и расходов.

- Ведут книгу покупок и продаж.

- Сдают отчетность за сотрудников — формы 6–НДФЛ, 2–НДФЛ, 4–ФСС, СЗВ–ТД и т.д.

Когда ИП стоит выбрать ОСНО?

Когда из-за ограничений он не может выбрать никакой другой спецрежим. Или когда он планирует работать с контрагентами, которые тоже используют ОСНО — они смогут принимать НДС к вычету.

Как перейти на выбранную систему

При регистрации. Выбор системы налогообложения для ИП при регистрации делают:

- Для УСН и ЕСХН — путем подачи специального уведомления вместе с документами на регистрацию. Для УСН — форма 26.2–1, для ЕСХН — 26.1–1.

- Для ПСН — путем подачи вместе с документами заявления на получение патента по форме 26.5–1.

- Для НПД — путем регистрации через мобильное приложение. Заполнять заявления и бланки не нужно.

Чтобы подготовить и подать заявление, не нужно ходить в налоговую. Есть Dokia. Она сама правильно оформит заявление, другие документы для регистрации ИП. Если нужно — отправит их в налоговую онлайн. Это бесплатно.

В работе. ИП может выбрать новую систему раз в год. Порядок и формы — точно такие же, как и при регистрации. Чтобы перейти на УСН или ЕСХН, нужно подать заявление не позже 15 января. Купить патент или включить режим самозанятости можно в любое время, без ограничений по срокам.