Отличий ИП и самозанятого много: размеры налогов, отчетности, способ регистрации, страховые взносы. Для каждого бизнеса подойдет определенный статус. В статье расскажем, в чем отличие между ИП и самозанятым.

Понятия ИП и самозанятый

Разница между ИП и самозанятым в самих понятиях. Индивидуальный предприниматель (ИП) – физические лицо, которое занимается предпринимательством для получения прибыли.

Самозанятый – человек, который работает в одиночку, без найма сотрудников. В официальных документах он называется «плательщик налога на профессиональный доход (НПД)». Этот статус позволяет легально работать без регистрации ИП. Деятельность самозанятых регулирует Федеральный закон №422-ФЗ.

Какая разница между ИП и самозанятым

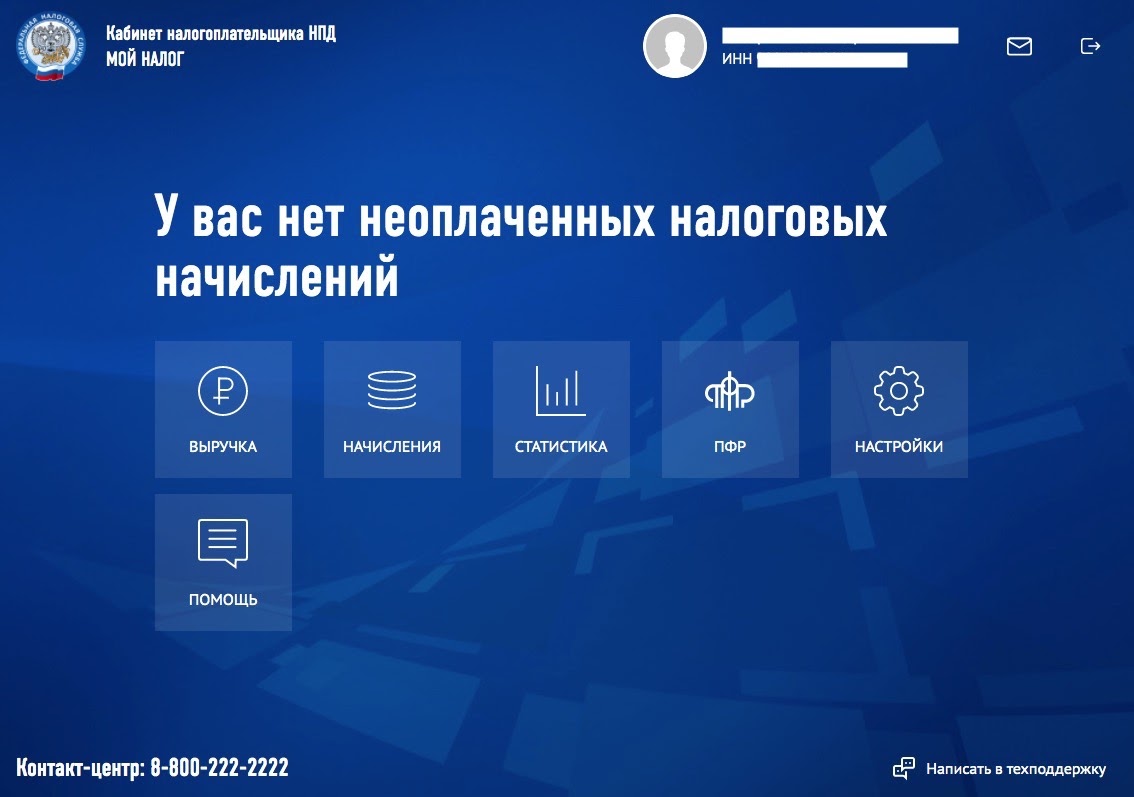

1. Регистрация деятельности в ФНС. Регистрация самозанятых проще. Достаточно установить мобильное приложение или авторизоваться в личном кабинете плательщика НПД. Процесс занимает до 6 дней, а при наличии подтвержденной учетной записи на Госуслугах – 20 минут.

Чтобы зарегистрировать ИП, нужно выбрать систему налогообложения, составить заявление, оплатить госпошлину 800 рублей. Налоговая рассматривает документы обычно в течении 3-х дней.

2. Налоги. Для самозанятых налоговая ставка установлена законом: 4% – с доходов от физлиц, 6% – от юрлиц и ИП. В условиях эпидемии предоставляется вычет – 22 130 рублей. Кроме этого, в некоторых регионах есть субсидии из фондов поддержки бизнеса. Например, в Свердловской области вставшим на учет до апреля 2020 года самозанятым выплачивают 5-10 тысяч рублей.

Налог для ИП зависит от выбранной системы налогообложения. Например, предприниматели на упрощенке (УСН) платят 6% от чистой прибыли или 15% – от разницы доходов и расходов. Для ИП также есть льготы – налоговые каникулы, субсидии на зарплаты, кредиты с пониженной процентной ставкой.

3. Взносы. Отличие ИП от самозанятого предпринимателя в фиксированных взносах. Самозанятые освобождены от любых взносов. Их можно платить по желанию, чтобы подтвердить трудовой стаж для пенсии.

Предприниматели платят страховые взносы, даже если ничего не зарабатывают. К примеру, взносы на ОПС и ОМС в 2020 году – 40 874 рублей. Также нужно заплатить 1% от прибыли, которая превысила 300 тысяч рублей.

4. Отчетности и касса. Самозанятым не нужно покупать ККТ, сдавать декларации, вести бухгалтерию. Начисление налогов, формирование кассового чека, ведение статистики происходит в мобильном приложении.

У ИП все сложнее. Например, при работе на УСН предприниматель должен вести книгу учета доходов и расходов, отчитываться за наемных работников, сдавать декларацию по НДС.

5. Ограничения по видам деятельности. Самозанятым запрещено заниматься таким бизнесом:

- перепродавать товары;

- реализовывать подакцизную продукцию: алкогольные напитки, табак, топливо, лекарственные препараты;

- добывать полезные ископаемые;

- доставлять чужие товары и брать за это деньги;

- работать по комиссионным соглашениям.

ИП не вправе заниматься бизнесом, для которого нужно ООО:

- производить и реализовывать алкогольную продукцию;

- заниматься страхованием;

- восстанавливать и продавать оружие, военную технику, боеприпасы;

- изготавливать лекарственные препараты;

- открывать банки, инвестиционные фирмы, ломбарды.

6. Ограничения по максимальному заработку. Годовая прибыль самозанятого не может быть более 2,4 миллионов рублей. Причем для месячной прибыли лимитов не установлено. Например, можно в феврале заработать 28 тысяч, в апреле – ничего, а в октябре – сразу 2 миллиона.

Для индивидуальных предпринимателей есть лимиты на спецрежимах. Максимальная прибыль на УСН не может превышать 150 миллионов рублей в год.

7. Снятие с регистрационного учета. Чтобы закрыть самозанятость, достаточно нажать кнопку «Снять с учета» в приложении.

Для закрытия ИП, нужно написать заявление Р26001, оплатить госпошлину 160 рублей и отнести документы в налоговую. Весь процесс займет неделю.

Чем отличаются самозанятые от ИП: таблица отличий

Отличие ИП от самозанятых в таблице:

| Самозанятость | ИП | |

|---|---|---|

| Где можно работать | С октября 2020 года по всей России | По всей России |

| Максимальная прибыль | 2,4 миллиона рублей в год | Ограничений нет |

| Наемные работники | Нельзя заключать с сотрудниками трудовой контракт | Можно |

| Клиенты | Физлица, ИП, ООО, госструктуры | Физлица, ИП, ООО, госструктуры |

| Регистрация | В мобильном приложении «Мой налог» или через личный кабинет на портале налоговой. Госпошлины нет | Подача документов в налоговую. Госпошлина – 800 рублей |

| Взносы | Добровольно | Обязательные взносы на ОПС и ОМС. Кроме этого, платят 1% от прибыли, которая превысила 300 тысяч рублей |

| Налоги | Только НДП: 4% – с доходов от физлиц 6% – с доходов от ИП и организаций. Налог на профессиональный доход платят ежемесячно до 25-го числа | В зависимости от выбранной системы. Налоги платят раз в квартал или раз в год |

| Отчетности | Нет | В зависимости от системы налогообложения |

| Касса | Не нужна | Почти всегда нужна |

| Срок действия статуса | Бессрочно | Бессрочно, но есть исключения. Например, срок действия патента от 1 до 12 месяцев |

| Снятие с учета | В мобильном приложении или в личном кабинете самозанятого | Через обращение в ФНС |

Обратите внимание

Совмещать ИП с самозанятостью и не платить фиксированные взносы можно, но есть особенности. Перейдя на НДП, нужно подать письменное уведомление в налоговую об отказе от спецрежимов – УСН, ЕНВД, ЕСХН. На это дается 30 дней, иначе статус самозанятого аннулируют.

Регистрация ИП и самозанятого

Рассмотрим отличия в регистрации самозанятого от ИП в 2022 году.

Процесс регистрации самозанятого

Условия для работы в статусе самозанятого:

- Самостоятельное оказание услуги или продажа продукции собственного производства. Например, человек лично ремонтирует телевизоры, продвигает сайты или продает мебель, которую сделал сам.

- В отличие от ИП самозанятым запрещено нанимать сотрудников и заключать с ними трудовой контракт. Причем запрет не распространяется на ГПХ.

- Бизнес не подпадает под вышеуказанные ограничения.

- Суммарный годовой доход – не более 2,4 миллиона рублей.

Способы регистрации самозанятости:

- в мобильном приложении «Мой налог»;

- через личный кабинет плательщика НПД на портале ФНС;

- через уполномоченные банки.

Для регистрации самозанятого в приложении «Мой налог» потребуется сфотографировать паспорт, сделать селфи с паспортом в открытом виде и отправить электронную заявку. При регистрации в личном кабинете ничего фотографировать не потребуется. Авторизоваться можно по ИНН с паролем, номеру телефона или с помощью портала Госуслуги.

Сообщение о постановке на учет придет на телефон.

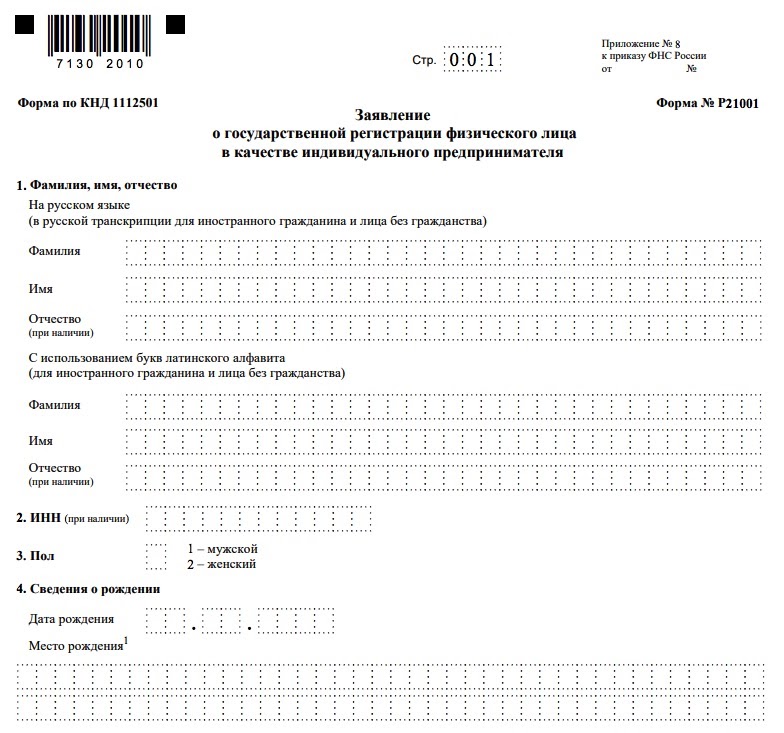

Процесс регистрации ИП

Времена, когда для регистрации ИП нужно было ходить по кабинетам и стоять в очередях давно прошли. Сейчас все намного проще. Порядок действий такой:

- Заполнить заявление по форме Р21001. Сделать это можно вручную или на компьютере – с помощью программы «Подготовка документов для государственной регистрации» от ФНС.

Заполнение несложное. На первых двух страницах нужно вписать паспортные данные предпринимателя. На третьей странице указываются коды ОКВЭД – числовое обозначение вида деятельности. Например, 77.11 «Аренда и лизинг легковых автомобилей». Выбрать ОКВЭД можно из справочника.

2. Выбрать налоговый режим: УСН, ОСН, ЕНВД, ПСН, ЕСХН. Здесь все зависит от особенностей бизнеса.

3. Оплатить госпошлину 800 рублей. Сформировать платежное поручение можно прямо на сайте налоговой. Если подавать документы электронно, платить пошлину не нужно.

4. Подать документы в налоговую по месту жительства предпринимателя. Способов подачи много: лично, через сервис «Государственная регистрация ИП», через представителя по доверенности, почтой, через МФЦ или на портале Госуслуги. Еще можно зарегистрировать ИП с помощью посредников – юридических фирм, нотариуса. За такую услугу они берут от 2 до 4 тысяч рублей.

5. Через 3 рабочих дня получить лист записи ЕГРИП.

После регистрации ИП нужно открыть расчетный счет в банке. Хотя закон этого не требует, вести полноценный бизнес со счетом физлица будет затруднительно. Кроме этого, для некоторой деятельности предприниматель должен уведомить контролирующие органы. Например, перед открытием столовой нужно уведомить Роспотребнадзор, для аптеки – получить разрешение в Росздравнадзоре.

Отличие ИП от самозанятых: плюсы и минусы

Чтобы понять разницу ИП и самозанятого, нужно взвесить все за и против.

Плюсы самозанятости:

- простота постановки и снятия с учета;

- легальный доход и «чистота» перед государством;

- возможность официально подтвердить размер заработков (например, для получения ипотеки);

- низкие налоговые ставки;

- нет обязательных страховых взносов;

- налоговый вычет – 22 130 рублей;

- возможность совмещать виды доходов (например, можно одновременно проводить платные уроки по английскому и сдавать жилую квартиру);

- возможность работы по найму (НДФЛ с зарплаты будет отдавать работодатель);

- не нужно сдавать отчетность, вести бухгалтерию и покупать кассу;

- организациям выгоднее работать с самозанятым, чем с физлицом.

Минусы:

- нельзя нанимать работников;

- нет трудового стажа, соответственно, чтобы получать пенсию придется добровольно перечислять взносы в Пенсионный фонд;

- ограничение по максимальному доходу;

- нет социальных гарантий: больничных, отпускных, командировочных, пособий по беременности;

- ограничения по роду занятий.

Самозанятость подходит тем, кто работает сам на себя, хочет узаконить дополнительный доход или сфера его деятельности не требует составления деклараций и отчетов. Например, фотографам, дизайнерам, строителям, бухгалтерам, копирайтерам. Кроме того, самозанятость – хороший способ для ИП без работников сэкономить на налогах и избавиться от административной нагрузки.

Плюсы работы в статусе ИП:

- более широкий спектр разрешенной деятельности;

- нет ограничений по доходам;

- разнообразие налоговых спецрежимов под каждый бизнес;

- можно нанимать работников в штат;

- налоговые каникулы и другие пособия от государства;

- легче оформить кредит, так как банки больше доверяют индивидуальным предпринимателям, чем самозанятым.

Минусы ИП:

- обязанность платить страховые взносы, даже если деятельность не ведется или бизнес в убытке;

- нужно вести бухгалтерию, сдавать отчетности;

- больше налоговая ставка;

- более сложная регистрация и снятие с учета.

Регистрировать ИП нужно, если в планах масштабирование бизнеса, найм работников или деятельность не подходит для самозанятости. Например, открытие магазина, автосервиса или агентства недвижимости.